Paul Broude is a partner and business lawyer with Foley & Lardner LLP, where he represents a wide range of publicly and privately held companies, entrepreneurs, and private equity funds in technology and other business ventures. He is a member of the Transactions Practice, former co-chair of the firm’s Technology Industry Team, and a member of the Health Care & Life Sciences Sector and Automotive Industry Teams.

Paul represents issuers, investment banking firms, and private equity investors in equity and debt financings, including public offerings, SPAC transactions, private placements, venture capital, and other financings. He also represents a wide variety of buyers and sellers in merger and acquisition transactions, including acquisitions of publicly traded companies; management groups and boards of directors in “going private” transactions; and private equity firms in investing, compliance issues and day-to-day matters.

His experience includes structuring and negotiating licensing arrangements and strategic partnerships and counseling entrepreneurs and established businesses on a wide range of day-to-day legal and business issues, including securities laws compliance, corporate governance issues and compensation planning for key executives.

Paul frequently speaks on issues related to emerging businesses, including financing alternatives, securities issues, mergers and acquisitions, and domestic and international licensing and joint venture arrangements. He has participated in programs on such issues sponsored by the Massachusetts Software Council, the Smaller Business Association of New England, the Boston Business Journal, the National Association of Corporate Directors, and the Massachusetts Bar Association’s Continuing Legal Education Program. Paul also has served as a representative to the U.S. Securities and Exchange Commission’s Council on Capital Formation.

Representative Experience

Merger and Acquisition

- Represented Sverica Capital in the acquisition and divestiture of various portfolio companies, including:

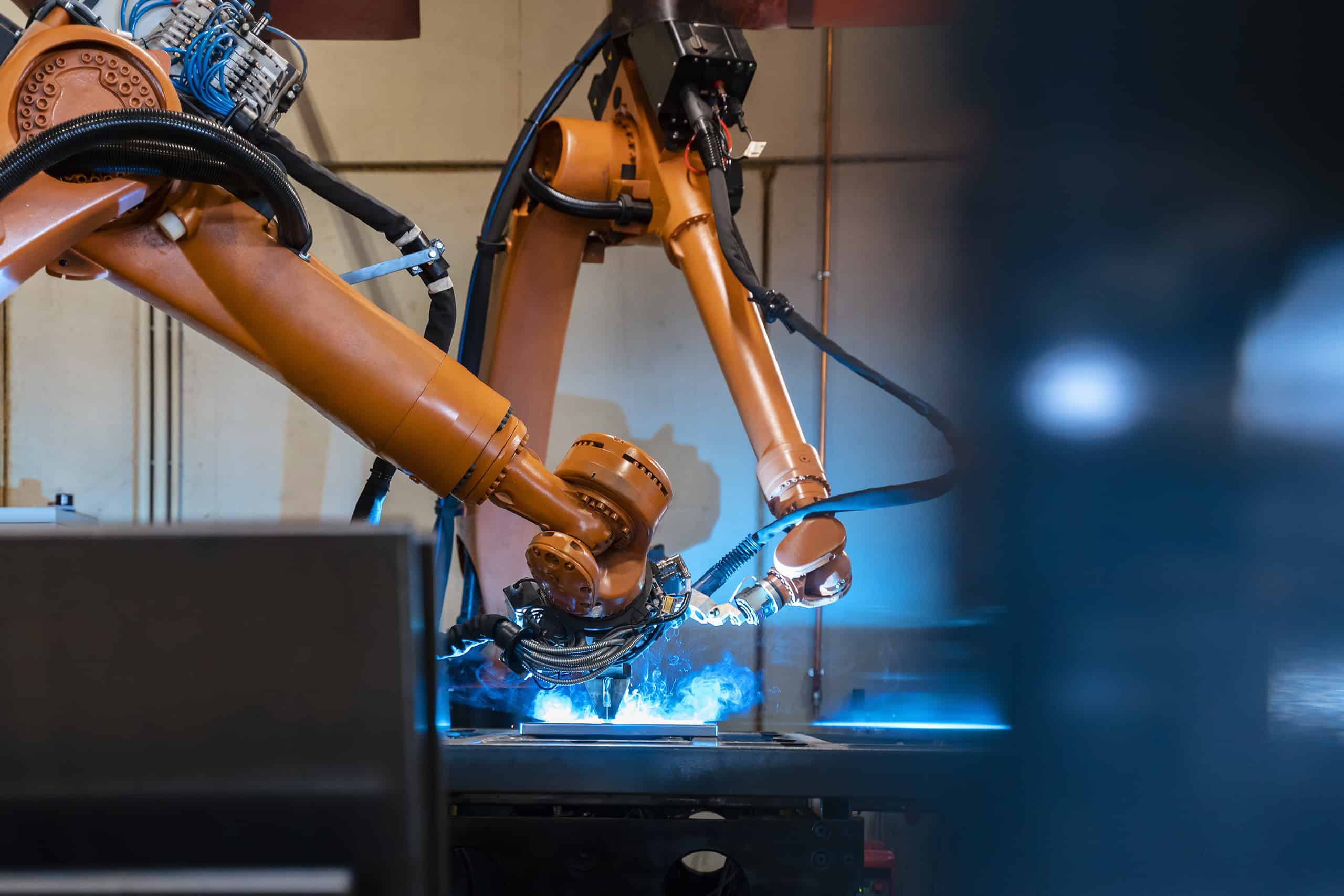

- Hirebotics (Collaborative Robot Solutions)

- Automated Control Concepts (Process Control)

- Gryphon Networks (Sales Performance Software)

- Gener8 (Design/Development Services)

- Resonetics (Laser Micromachining)

- Dexmet (Specialty Materials)

- Women’s Health USA, Inc. (Women’s Health Practice Management)

- Med First (Primary Care and Urgent Care Clinics)

- RestorixHealth (Wound Care Centers)

- Bartech Group (Workforce Management)

- MC Sign (Signs and Lighting)

- Center Rock (Drilling Systems)

- US Liner (Thermoplastic Composites)

- Represented Double Point Ventures in its acquisition of Lumos Pharma, a publicly-traded, clinical stage biopharmaceutical company focused on therapeutics for rare diseases.

- Represented Avantus, LLC, a premier U.S. developer of large utility-scale solar and solar-plus-storage projects, in its sale to KKR.

- Represented Kids2, Inc. in its acquisition of Summer Infant, Inc., a publicly-traded leader in premium infant and juvenile products.

- Represented Integra Biosciences, a provider of laboratory liquid handling instrumentation, in its acquisition of Miroculus, a developer of microfluidics-based platforms for next-generation sequencing.

- Represented Legal Sea Foods, LLC, an iconic seafood restaurant company, in its sale to PPX Hospitality Brands.

- Represented Commonwealth Informatics, Inc., a market-leading provider of cloud-based drug safety analytics products and services for medical research and healthcare delivery, in its sale to Genpact Limited.

- Represented New York Cancer and Blood Specialists, based in New York, and West Cancer Center, based in Memphis, in their respective transactions as founding members of OneOncology, a partnership of independent community oncologists backed by private equity firm General Atlantic.

- Represented Cambridge Isotope Laboratories, Inc., the leading supplier of stable isotopes, in its acquisition of ABX Biochemical Compounds Gmbh (Germany) and Euriso-Top, SA (France), and in the licensing to Endocyte, Inc. of PSMA-617, a therapeutic compound for the treatment of prostate cancer.

- Represented DermaRite Industries LLC, a manufacturer of high quality, affordable skin care, advanced wound care and nutritional supplements for healthcare and senior-care facilities, in its sale to Tailwind Capital.

- Represented TKL Research, Inc. in the sale of its clinical trials business to QuintilesIMS.

- Represented Singapore Post Ltd. In its acquisition of TradeGlobal, an end-to-end e-commerce provider.

- Represented Syntroleum Corporation, a publicly traded renewable diesel biorefinery, in the sale of its assets to Renewable Energy Group.

- Represented Apartment Realty Advisors and its member entities in the sale of their multifamily housing brokerage businesses to BGC Partners.

Securities

- Represented 20Cube Logistics Pte. Ltd., a Singapore-based logistics company, in its SPAC business combination with Evo Acquisition Corp.

- Represented MedTech Acquisition Corporation in its SPAC business combination with TriSalus Life Sciences, which offers drug delivery technology combined with immunotherapeutics.

- Represented Stryve Foods LLC, a healthy snack company, in its SPAC business combination with Andina Acquisition Corp. III.

- Represented Electric Last Mile Solutions, Inc., an electric vehicle company focused on creating efficient and reliable last mile solutions, in its SPAC business combination with Forum Merger III Corporation.

- Represented AST & Science, a company building the first space-based cellular broadband network accessible directly by standard mobile phones, in its SPAC business combination with New Providence Acquisition Corp.

- Represented The Tile Shop, LLC, a national tile retailer, in its SPAC business combination with JWC Acquisition Corp.

- Represented Lindblad Expeditions, a global leader in expedition cruising and extraordinary adventure travel experiences, in its SPAC business combination with Capitol Acquisition Corp. II.

- Represented Hyzon, Inc., a publicly traded provider of hydrogen fuel cell systems, in a registered direct offering with institutional investors.

- Represented FuelCell Energy, Inc., a publicly traded company, in follow-on public offerings, “at-the-market” common stock offerings, and a preferred stock financing with institutional investors

- Represented Oppenheimer & Co. in a rights offering by Great Elm Capital Group.

- Represented Robert W. Baird & Co. as underwriter’s and placement agent counsel in various PIPE transactions and public offerings.

- Represented EarlyBirdCapital, Inc. as underwriter’s counsel in various SPAC initial public offerings.

- Represented Carbonite, Inc., a global leader in data protection and cybersecurity, in its initial public offering.

- Represented Scopus Video Networks Ltd., a provider of video networking products, in its initial public offering.

Awards and Recognition

- Peer review rated as AV Preeminent®, the highest performance rating in the Martindale-Hubbell® Peer Review Ratings ™system

- The Legal 500 – Mergers & Acquisitions

- Massachusetts Super Lawyers® (numerous years)

Affiliations

- American Bar Association

Community Involvement

- Founding chairperson, Friends of the Charlestown Navy Yard

- Former member, board of trustees, Gateways: Access to Jewish Education

Foley Represents Avantus in Investment from KKR to Support Renewable Energy Development

Foley Represents 20Cube Logistics in Business Combination Agreement with Evo Acquisition Corp.