ジョナサン(ジョン)・ウィットは、クロスボーダーM&A、資本市場、コーポレートガバナンス、一般企業法分野を専門とする。当事務所のトランザクション業務部、資本市場業務部、自動車産業チーム、製造業セクターのパートナーを務める。

ジョンは、買い手、売り手、投資家を代理し、総取引額120億米ドルを超える90件以上の取引を手掛けてきた。豊富な取引経験と実践的・解決志向の視点を兼ね備えることで、リスク回避的にならず現実的な助言をクライアントに提供できる。クライアントの要望を的確に把握し、取引において合意形成を図りつつ、クライアントの目標を損なわない姿勢を自らの強みとしている。

代表的な経験

合併・買収の経験

ジョンは、国内およびクロスボーダーのM&A取引において、公的・民間双方の買収企業および対象企業を代理する。ジョンは、戦略的買収、プライベート・エクイティ、ベンチャーキャピタルのクライアントを、幅広い業界において代理する。

代表的なクロスボーダーM&A取引

- ウィスコンシン州に本拠を置くソフトウェア企業を代理し、パリに本拠を置く3Dおよび製品ライフサイクル管理ソリューションの世界的リーダー企業への売却を支援した。

- オランダとシンガポールに事業拠点を置くウィスコンシン州のソフトウェア企業を代理し、スウェーデンの上場企業への売却を遂行した。

- 世界的な水フィルター、ポンプシステム、プール用品メーカーを代理し、チリや中国を含む世界規模で事業を展開するバンクーバー拠点の養殖事業会社に対する複雑な買収案件を担当した。

- 日本の上場企業がグローバルなモーションコントロールシステムメーカーを買収する案件において、当該企業を代表した。

- ウィスコンシン州に本拠を置く印刷会社を代理し、ブラジル、コロンビア、ルクセンブルク、スペイン、および米国の子会社を含むラテンアメリカにおける内部再編を支援した。

- ロンドンに本拠を置くプライベート・エクイティ・ファームが、カナダに本拠を置く顧客インテリジェンスソフトウェア企業を買収するにあたり、当該企業を代表した。

- ロンドンに拠点を置くAIM上場ポートフォリオ分析ソリューション提供企業に対し、ニューヨークに拠点を置く投資家分析会社の買収において法的代理人を務めた。

- イリノイ州に拠点を置く高品質プロフェッショナル向け工具メーカーが、ペンシルベニア州および英国に拠点を置く通信・電力機器メーカーを買収するにあたり、当該メーカーの代理人を務めた。

- 国際的な鉄鋼会社を代理し、イリノイ州に拠点を置くステンレス鋼、アルミニウム、ニッケル合金の加工・研磨業者を買収した。

- ドイツの大手上場企業に対し、サンフランシスコに拠点を置く市場をリードするiPaaS企業の買収において法的代理人を務めた。

- ベルギーに本拠を置く航空宇宙企業BMT Aerospaceが、ミシガン州に本拠を置く家族経営の商業用熱処理会社を買収するにあたり、同社を代表した。

- 米国に本拠を置く大手上場企業バーンズ・グループ社を代理し、同社のアソシエイテッド・スプリング™およびハンギ™事業をニューヨークに本拠を置くプライベート・エクイティ・ファームであるワン・エクイティ・パートナーズに対し、1億7500万ドルで売却した。本取引は、米国、メキシコ、ブラジル、タイ、スイス、シンガポールなどにおける資産売却と株式売却を個別に含んでいた。

- 国際的な鉄鋼企業に対し、カリフォルニア州に拠点を置く標準・カスタムアルミ押出材のフルサービス製造会社の買収において法的代理人を務めた。

- ロンドンに拠点を置くプライベート・エクイティ・ファームに対し、ニューヨークに拠点を置く空港設備リース事業に対する1億8000万ドル規模のクロスボーダー「プラットフォーム」買収に関し、法的代理人を務めた。

- 米国自動車部品大手ティア1サプライヤーであるアメリカン・アクスル・アンド・マニュファクチャリング・ホールディングス社(NYSE: AXL)を代理し、同社の商用車用車軸事業及びインドにおける関連資産をバーラト・フォージ社に6,500万ドルで売却する取引に関与した。

- ファッションシューズ、アクセサリー、アパレルの主要なデザイナー兼販売会社であるスティーブン・マデン社(NASDAQ: SHOO)を代理し、グレートス・ブランド社の実質的に全資産をケイマン諸島の株式会社であるユニファイド・コマース・グループ社(「UCG」)に売却し、その対価としてUCGの少数持分を取得する取引に関与した。

- ファッションシューズ、アクセサリー、アパレルの主要デザイナー兼販売会社であるスティーブン・マッデン社(NASDAQ: SHOO)を代理し、国際的なプライベート・エクイティ企業シンベンが率いるグループから英国拠点のカート・ガイガーを、企業価値約3億6000万ドルの現金で買収した。

代表的な公開会社の合併・買収取引

- メキシコ、イギリス、カナダに事業拠点を有する上場企業であるデジタル電力・モーション制御システム企業、Magnetek, Inc.(NASDAQ: MAG)の、Columbus McKinnon Corporation(NASDAQ: CMCO)への売却において、同社を代表した。

- 上場企業であるオムニコム・システムズ社(OTCQX: OMCM)は、ライフサイエンス業界向けの戦略的ソフトウェアソリューションプロバイダーであり、アブリ・パートナーズのポートフォリオ企業であるアンジュ・ソフトウェア社への売却において、当社が代理を務めました。

- 上場医療コンサルティング企業であるナショナル・リサーチ・コーポレーション(NASDAQ: NRC)を代理し、B種普通株式1株をA種普通株式1株と現金と交換する資本再編取引を実施した。

- 日本の上場企業であるオムロン株式会社に対し、現金による公開買付け(Tender Offer)を経て第二段階合併によりAdept Technology, Inc.(NASDAQ: ADEP)を買収する案件において、法的代理人を務めた。

- ベロシティ・ワンが航空宇宙・防衛産業向け慣性航法ソリューション提供企業であるEMCORE Corporation(NASDAQ: EMKR)の買収契約締結に関し、同社を代表して対応した。

- 3D計測・イメージングソリューションの主要プロバイダーであるFARO Technologies, Inc.(NASDAQ: FARO)を代理し、AMETEK, Inc.(NYSE: AME)への売却を完了。現金による1株あたり44ドルでの買収により、FAROの企業価値は約9億2000万ドルと評価された。

ESOP(従業員持株制度)に関連する代表的な合併・買収取引

- 紙コップ製造機械の主要メーカーであるペーパー・マシナリー・コーポレーション及びその株主を代理し、同社の全株式を従業員持株会(ESOP)へ移行する案件に関与した。

- 北米の特殊化学品・原料原料の流通業者であるパーマー・ホランド社に対し、同社の100%所有権を従業員持株会(ESOP)へ移行する案件において法的代理人を務めた。

- テキサス州に本拠を置く、従業員持株制度(ESOP)による所有形態の法務・金融サービス技術およびアウトソーシング企業を代理し、シカゴに本拠を置くプライベート・エクイティ・ファームへの売却を遂行した。

- 成長と事業運営を重視するプライベート投資会社であるミルロック・キャピタルに対し、リドル家およびアスベリー・カーボンズ社従業員持株会から、幅広い最終市場・用途向けの炭素添加剤ソリューションを専門とする先端材料メーカーであるアスベリー・カーボンズ社の買収に関し、法的代理人を務めた。

- 主要な商事銀行に対し、表彰品・販促品・贈答品向け部品および看板資材の世界的サプライヤーへの投資に関し、同社の100%所有権を従業員持株会(ESOP)へ移行する案件において法的代理人を務めた。

代表的なプライベート・エクイティのM&A取引

- 大手アドバイザリー公認会計士事務所であるベイカーティリーLLPに対し、プライベートエクイティ企業ヘルマン・アンド・フリードマンおよびヴァリアス・キャピタル・パートナーズからの戦略的投資に関連して法的代理人を務めた。本取引は、米国におけるアドバイザリー公認会計士事務所を対象としたプライベートエクイティ取引としては過去最大規模であった。

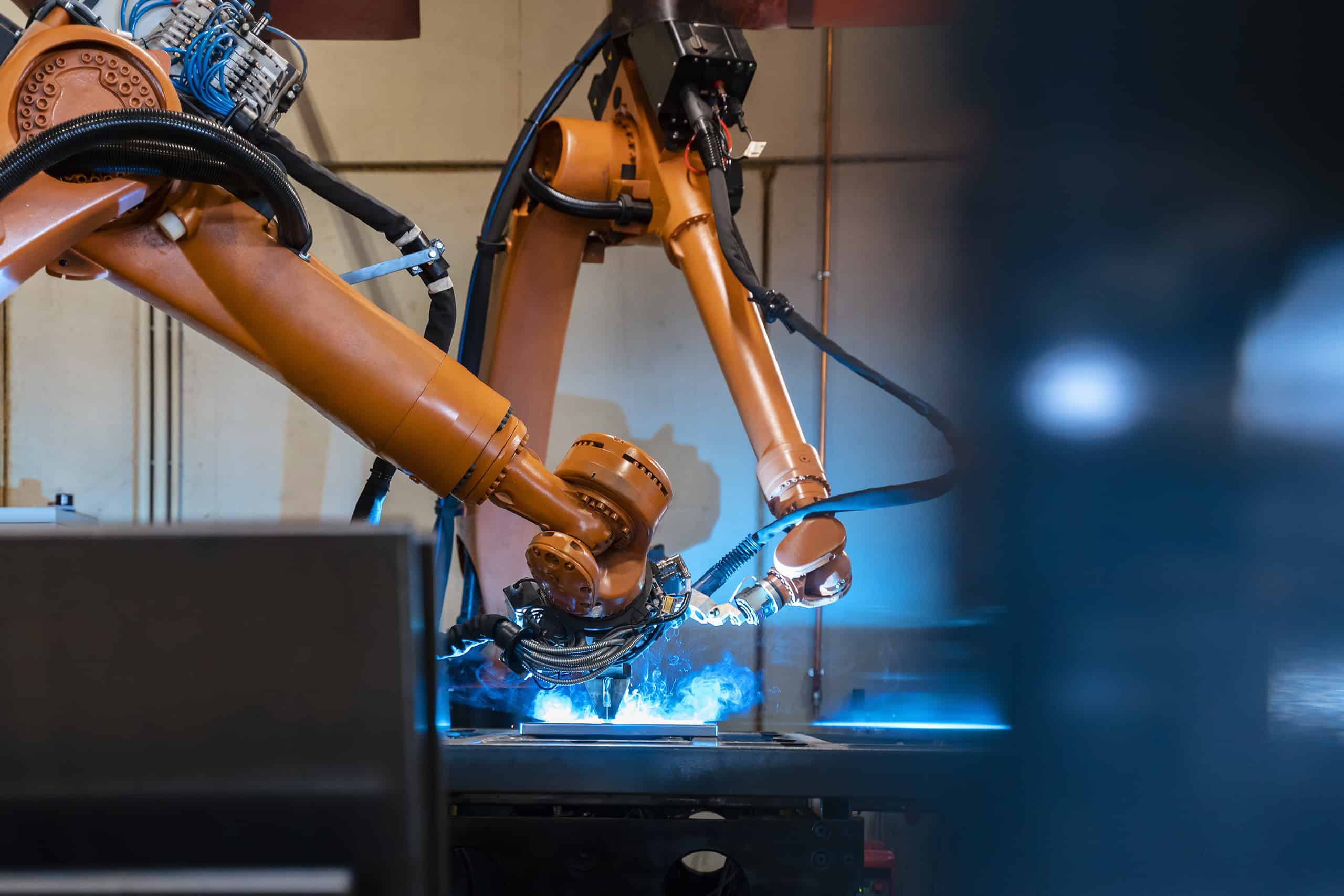

- 携帯型工作機械および溶接システムのグローバルメーカーが、サンフランシスコに本拠を置くプライベート・エクイティ・ファームへの売却において、当社が代理を務めた。

- タワー・スリー・パートナーズが、シカゴに本拠を置くプライベート・エクイティ企業GTCRのポートフォリオ企業であるヘリテージ・ゴルフ・グループから、12のプライベートおよびリゾートゴルフコースを取得する案件において、同社を代表した。取得対象のゴルフコース資産には、フロリダ州、テキサス州、サウスカロライナ州に位置するPGA提携コースが複数含まれていた。

- マニトワック・カンパニー社(多業種資本財メーカー)を代理し、同社のカイザー・パネル・システムズ事業を、プライベート・マーケット投資会社であるDキューブド・グループLLCの関連会社へ売却する案件を担当した。

- テキサス州に拠点を置くプライベート・エクイティ企業に対し、米国南東部全域に拠点を展開するテキサス州の総合廃棄物管理・リサイクル企業買収において法的代理人を務めた。

- ウィスコンシン州に本拠を置くゴム成形会社及びそのメキシコ子会社を代理し、ボストンに本拠を置くプライベート・エクイティ・ファームへの売却を遂行した。

- リーガル・ベロイト・コーポレーションに対し、同社の駆動技術事業をサン・キャピタル・パートナーズ社(レバレッジド・バイアウト及び市場をリードする企業への投資を専門とする有力なプライベート・エクイティ投資会社)へ国際的に売却する案件において、リーガル・ベロイト・コーポレーションを代表して対応した。

- デトロイトに本拠を置くプライベート・エクイティ・ファームを代理し、同社が保有するノースダコタ州に拠点を置くエンドウ豆および大麦加工会社ポートフォリオの売却に関与した。

- レイクビュー・エクイティ・パートナーズが、ポートフォリオ企業であるUASラボラトリーズをクリスチャンハンセン・ホールディングA/Sに約5億3000万米ドル(税務資産控除後)で売却するにあたり、同社を代表した。

- 大手「無菌」食品・飲料メーカーの売却案件において、同社をプライベート・エクイティ・ファームへの売却において代理した。

- ミシガン州に本拠を置くグローバル油圧機器メーカーが、イリノイ州に本拠を置くプライベート・エクイティ・ファームに売却される案件において、当該企業を代理した。

代表的な戦略的合併・買収取引

- ウィスコンシン州に拠点を置く食品サービスアプリケーションメーカーを代理し、同州の食品サービス機器メーカーへの売却を遂行した。

- ウィスコンシン州に拠点を置くプライベートブランド向けカスタム焼き菓子メーカーを代理し、上場塩味スナックメーカーへの売却を遂行した。

- アリエンス・カンパニーがW.W.グレイジャー社から3つの専門ブランドカタログ事業を買収するにあたり、同社を代表した。

- 世界有数のテクノロジー企業に対し、同社のエンタープライズソフトウェアおよび決済ソリューションシステムの売却において法的代理人を務めた。

- 金融サービス技術分野における世界的な主要プロバイダーが、電子決済ゲートウェイサービス企業を買収するにあたり、その代理を務めた。

- 国際的な資産運用、資本市場、プライベート・エクイティ、資産管理会社に対し、顧客資産100億米ドル超の投資会社の買収において法的代理人を務めた。

- グローバルな自動車用シートメーカーであるエバレット・スミス・グループを代理し、イーグル・オタワをリア・コーポレーションに売却する取引を遂行した。

- 国内有数の複雑なリハビリテーション技術提供企業に対し、米国西部7拠点に展開する同業他社買収案件において法的代理人を務めた。

- 中堅市場向け債務アドバイザリーグループを代理し、栄養補助食品フランチャイズ事業に対する抵当権実行手続きにおいて対応した。

- ハーレーダビッドソン社の電動自転車事業における合弁事業設立に関し、同社を代表した。

- リーガル・レックスノード・コーポレーションがウィスコンシン州に拠点を置くマテリアルハンドリングシステムメーカーを約3億1000万米ドルで買収するにあたり、同社を代表して対応した。

- キャタピラー社の米国炭素回収技術企業「カーボンポイント・ソリューションズ」として事業を展開するエンハンスト・エナジー・グループ社の買収において、同社を代表して対応した。

- ペトメッド・エクスプレス社(NASDAQ: PETS)がニューヨークに拠点を置くペット用処方薬・用品会社を買収するにあたり、約3,600万米ドルの取引において同社を代表した。

- ファッションシューズ、アクセサリー、アパレルの主要デザイナー兼販売会社であるスティーブン・マデン社(NASDAQ: SHOO)を代理し、女性向けアパレルのデザイナー兼販売会社であるアルモスト・フェイマス社の買収を支援。買収額は現金5,200万ドルに加え、将来の財務実績に基づく業績連動型報酬条項を付帯。

従業員持株制度(ESOP)の経験

ジョンは、非公開企業のESOP(従業員持株制度)への所有権移行に関する業務を担当しています。また、対象企業がESOPによって一部または全部所有されている取引において、買い手および売り手の代理も務めています。

資本市場およびコーポレートガバナンスの経験

ジョンは、公募および私募の株式・債券発行において発行体を代理し、上場企業に対し連邦証券法遵守、開示・報告義務、コーポレートガバナンスに関する継続的な助言を提供している。 ジョンは、ボルグワーナー社(NYSE: BWA)、ペンスキー・オートモーティブ・グループ(NYSE: PAG)、フィサーブ社(NASDAQ: FISV)、オシュコシュ・コーポレーション(NYSE: OSK)、 ロックウェル・メディカル(NASDAQ: RMTI)、ナショナル・リサーチ・コーポレーション(NASDAQ: NRC)、アドバンスト・エナジー・インダストリーズ(NASDAQ: AEIS)、リーガル・レックスノード(NYSE: RRX)、マーカス・コーポレーション(NYSE: MCS)、ペットメッド・エクスプレス(NASDAQ: PETS)、スティーブン・マデン(NASDAQ: SHOO)、 Lightning eMotors, Inc. (NYSE: ZEV)、FARO Technologies, Inc. (NASDAQ: FARO)、Snap-on Incorporated (NYSE: SNA) など。

資本市場取引の選択

- ホイティング・ペトロリアム・コーポレーションを代理し、3億5000万米ドルの6.500%債券発行を実施。

- スナップオン・インコーポレイテッドを代理し、2億5,000万米ドルの4.250%債券発行を実施。

- ブリッグス・アンド・ストラットン・コーポレーションを代理し、2億2500万米ドルの6.875%社債発行を実施。

- ベミス・カンパニー社を代理し、4億米ドルの4.500%社債発行を実施した。

- フィサーブ社を代表し、7億米ドルの3.500%債券発行を実施した。

- カミンズ社を代理し、5億米ドル、3.650% の社債発行を担当。

- オシュコシュ・コーポレーションを代理し、2億5,000万米ドルの5.375%ルール144AおよびReg. Sオファリングを実施。

- ボルグワーナー社を代理し、11億米ドルの2.650%債券発行を実施。

- ボルグワーナー社を代表し、デルファイ・テクノロジーズの5.00%優先社債に対する私募交換オファーを実施した。

一般的な会社法に関する実務経験

ジョンの一般的な企業法務の経験は幅広く、会社設立、資金調達、株主間契約、従業員契約およびコンサルティング契約、商業契約、合弁事業、戦略的計画立案などを含む。

プロキシ争奪戦および敵対的買収防衛取引の選択

- カール・C・アイカーンによる委任状争奪戦および敵対的公開買付けに対する防衛において、オシュコシュ・コーポレーションを代理した。

- ロックウェル・メディカル社を代理し、リッチモンド・ブラザーズ社による委任状争奪戦に対する防御を担当した。

受賞歴と表彰

- DBusiness誌トップ弁護士に選出(2025年)

所属

- メンバー、マルケット大学若手卒業生募金キャンペーン委員会

思想的リーダーシップ

ジョンは、合併・買収問題、従業員持株制度(ESOP)問題、米国証券取引委員会(SEC)コンプライアンス、およびコーポレートガバナンスに関する問題について、頻繁に講演し執筆活動を行っている。

フォーリー法律事務所、従業員持株制度への高まる関心を探る

/Passle/63109459f636e905f41c4854/MediaLibrary/Images/2025-07-30-20-45-36-363-688a8470804eb3079ef47a6a.png)

ESOPの台頭:ワシントンと民間セクターで支持が高まる、強力かつ実績ある後継者育成の選択肢

/Passle/63109459f636e905f41c4854/MediaLibrary/Images/2025-08-06-21-23-37-750-6893c7d9763c43c0207bacf0.png)